-

Notícias

Mais Lida

IBGE divulga dados de coordenadas de endereços no Brasil

Pernambuco tem mais templos religiosos do que escolas e unidades de saúde,...

Últimas Notícias

- 28/06 18:00 - Bandeira amarela é acionada para julho

- 02/02 18:07 - IBGE divulga dados de coordenadas de endereços no Brasil

- 02/02 17:33 - Em culto, pastor critica jovens que assistem "doramas"

- Política

- Carreiras

-

Esportes

- Esportes Olímpicos

- Basquete

- Esporte Amador

- Tênis

- Vôlei

- Geral

- Futebol

- Campeonatos

- Copa

- Automobilismo

- Vida Saudável

Mais Lida

Santa Cruz renova contrato com Matheus Melo até 2026

O Santa Cruz agiu rápido e renovou contrato com o meia Matheus Melo até 2026....

Últimas Notícias

- 02/02 19:36 - Santa Cruz renova contrato com Matheus Melo até 2026

- 02/02 18:46 - Volante Fabinho incorpora espírito de liderança no Sport

- 02/02 17:05 - Botafogo-PB deve ter força máxima em embate com o Náutico

- 02/02 16:15 - Santa Cruz divulga programação de aniversário de 110 anos

- 02/02 15:13 - Mariano Soso projeta clássico entre Sport e Bahia pelo NE

- 02/02 13:05 - Santa Cruz quita salários atrasados dos funcionários

- 02/02 11:58 - Neymar, CR7 e Scarpa: veja jogadores que sofreram golpes

- 01/02 23:01 - Sport passa fácil pelo Flamengo-PE e a retoma liderança

- 01/02 19:45 - Santa Cruz mira 'confronto direto' diante do Petrolina

- 01/02 17:51 - Vanegas celebra liderança do estadual e já mira Copa do NE

-

Cultura

- Carnaval

- Cinema

- São João

- Música

- Artes Cênicas

- Moda

- Artes Visuais

- Literatura

- Gastronomia

- TV e Famosos

- (re)vista

Mais Lida

José Inocêncio se desespera com a morte de Maria Santa

Os rumos de Josê Inocêncio (Humberto Carrão) e Maria Santa (Duda Santos) irão...

Últimas Notícias

- 02/02 18:53 - José Inocêncio se desespera com a morte de Maria Santa

- 02/02 18:30 - Morre o ator Carl Weathers, o Apollo Creed do filme Rocky

- 02/02 18:14 - Shopping Costa Dourada recebe o show de Gabriel Lobo

- Tecnologia

- Multimídia

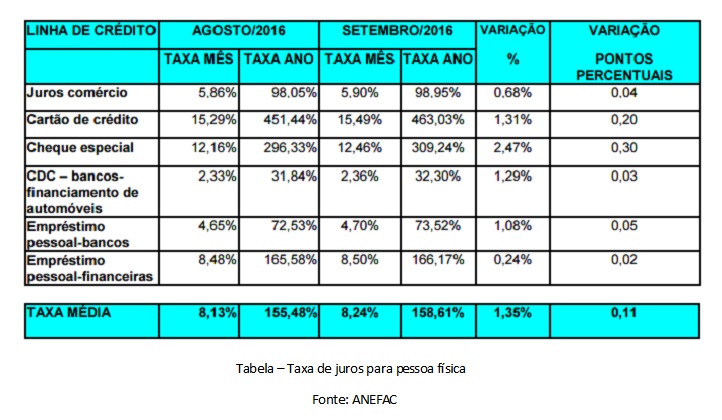

Com juros astronômicos e crescentes (conforme tabela a seguir), contrair dívidas junto ao sistema financeiro brasileiro é extremamente desaconselhável. Pagar 463,03% a.a. de taxa de juros no cartão de crédito é algo surreal. Logo, economizar para comprar à vista ou pagar uma boa entrada é uma forma a minimizar as despesas com juros.

No entanto, em algumas situações o consumidor se sente impelido a buscar o sistema financeiro. Quais seriam as situações que justificam contrair uma dívida tendo em vista o nível de juros de nosso mercado?

· Dívida fora de controle – Quando o consumidor tem uma dívida extremamente cara e fora de controle (dívida que o consumidor não está conseguindo pagar) tal consumidor deve buscar uma dívida menos cara, ou seja, trocar 463,03% a.a. do cartão de crédito por um empréstimo pessoal em um banco 73,52% a.a.

· Trocar o mesmo tipo de empréstimo – O consumidor pode fazer uma portabilidade de financiamento de um banco para outro banco a fim de conseguir uma taxa de juros mais vantajosa.

· Financiamento educacional – Educação e qualificação profissional não devem ser considerados custos pelo consumidor e sim um investimento. Desta forma, o consumidor pode pesquisar as modalidades de crédito mais vantajosas a fim de financiar a sua educação.

· Financiamento habitacional – Depois de muita pesquisa e verificação de condições e imóveis mais apropriados para o orçamento, pode ser considerada a aquisição da casa própria. No entanto, tal projeto pode ser adiado pois existe uma tendência de queda nos juros no médio prazo.

· Financiamento de bem de capital – Se o consumidor pretende adquirir um bem de capital, bem destinado a abertura ou melhoramento de um negócio próprio, tal gasto representa um investimento e pode ser adequado, desde que considerado com muita pesquisa e cautela.

O consumidor também deve levar em consideração a busca de opções de crédito “menos caras”, a exemplo de: crédito consignado, refinanciamento de imóvel, antecipação de restituição de IR, antecipação de 13° salário e crédito pessoal de bancos menores. Bem como desenvolver um orçamento e cumpri-lo e fazer um plano para eliminação de dívidas.

- Política

- Carreiras

- - Intercâmbio

- - Concursos

- - Cursos

- - Vestibular

- - Educação

- - Empregos

- - Empreendedorismo

- Esportes

- - Esportes Olímpicos

- - Basquete

- - Esporte Amador

- - Tênis

- - Vôlei

- - Geral

- - Futebol

- - Campeonatos

- - Copa

- - Automobilismo

- - Vida Saudável

- Cultura

- - Carnaval

- - Cinema

- - São João

- - Música

- - Artes Cênicas

- - Moda

- - Artes Visuais

- - Literatura

- - Gastronomia

- - TV e Famosos

- - (re)vista

LeiaJá é um parceiro do Portal iG - Copyright. 2024. Todos os direitos reservados.